在經歷過2019年的A股小牛市後,今年投資者是否還應該堅守股市, 亦或選擇其他資產?俗話說,“不怕一萬,就怕萬一”,2020年還需要防範哪些“灰犀牛”與“黑天鵝”?

剛剛過去的2019年,全球市場在“有驚無險”中度過了一個不錯的年景。

隨着2020年的開啓,一些新的預期又開始在投資者羣體中醞釀,譬如2020年中國經濟、世界經濟可能會如何發展?在經歷過2019年的A股小牛市後,今年投資者是否還應該堅守股市, 亦或選擇其他資產?俗話說,“不怕一萬,就怕萬一”,2020年還需要防範哪些“灰犀牛”與“黑天鵝”?

1月4日~5日,2020年中國首席經濟學家論壇年會在上海舉行。來自國內外各大金融機構的50餘位首席經濟學家就這些2020年的待解懸疑掀起了一場“頭腦風暴”。

2020年中國經濟增速有望“保6”

雖然剛剛過去的2019年經濟在一季度的短期回升後便開始逐季下行,不過隨着去年底多個積極因素的發酵,市場對2020年經濟形勢的展望又有所回暖。

在1月4日上午舉行的論壇上,國務院參事、中國首席經濟學家論壇主席夏斌就經濟方面當前應重點關注什麼進行了分析。

他指出,2020年的全球經濟增長可能低於2019年,而處於大國博弈中的中國多年積累的系統性風險隱患正在精準拆彈的微妙階段,如果中國完全基於經濟模型測算的潛在增長率來決定貨幣供應量、貨幣政策,也就是說停止目前適當寬鬆的貨幣政策,通俗說停止適當的貨幣政策刺激,是根本不現實的。

不過,他也表示,強調穩經濟,絕不能只是簡單侷限於貨幣財政的總量政策,而必須同時實行結構性改革政策,加快健全各項社會兜底的政策改革,同時精確精準拆彈,逐步暴露和釋放金融風險,這樣才能使中國經濟和社會真正能夠行穩而致遠。

夏斌認爲,新的一年中如果能夠在兼顧解決結構風險等問題的前提下,經濟增速稍微低於6,未必不是一件好事,何況從目前預測中國經濟增長的動力還在,只要相關政策到位,2020年中國經濟增速達到6%左右,是有希望的。從中國改革開放四十年走過來的歷史經驗看,每當中國經濟運行處於各種矛盾交錯複雜的關鍵時期,讓經濟走出困境的經驗集中到一點就是處理好改革發展穩定三者的協調與平衡,而不是過分強調其中一個方面,而忽視另外兩個方面。

1月5日下午,中泰證券首席經濟學家李迅雷就2020年經濟形勢進行了分析。他表示,在今年財政可能偏緊,經濟又要保6%的背景下,貨幣就必須得寬了,降息降準是必然的。

此外,他認爲,今年應該關注政府對CPI的容忍度是否會提升,“過去歷年的CPI目標都是3%,今年會不會有所提高?只有提高了,貨幣政策纔有空間。”

談及A股,李迅雷表示,今年資本市場也是有機會,如果資本市場出現風險的話肯定不利於整個經濟的穩定。未來經濟增速還存在持續下行的可能性,但是越是經濟不好,對於金融的穩定、市場的穩定還是需要的。

更傾向於投資中國

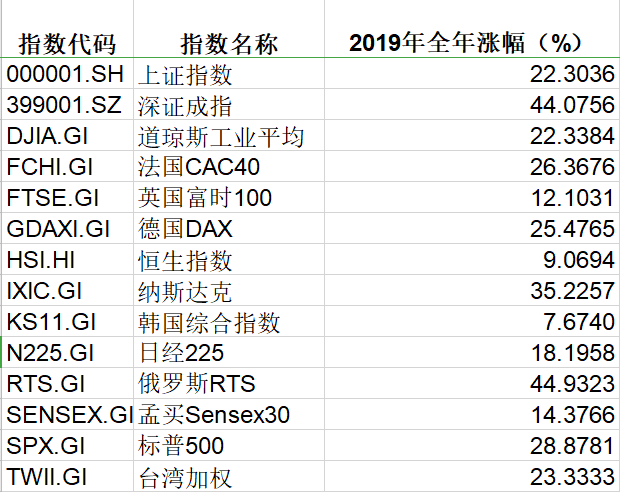

回顧2019年全球市場各大類資產的表現,股票的回報顯得較爲突出,去年全年全球各大主要指數幾乎都實現了兩位數的漲幅。而反映全球市場整體表現的MSCI ACWI 全球指數去年的收益也達到了27.3%。此外,債券、大宗商品、貴金屬等資產去年也表現不俗。

2019年各大指數漲幅表現,數據來源:Choice數據

剛剛跨入2020年的投資者不禁要問,今年全球的各大類資產中,股票的表現還會依然如此靚麗嗎?

在今年全球資產配置策略探討環節,多位首席經濟學家看來,當前資產配置有個困惑就是,好的東西已經很貴,但便宜的東西又不太敢買。

1月5日下午,海通國際首席經濟學家孫明春就2020年全球大類資產走勢展望做了主題演講。

他認爲,今年投資者對於資產配置應比較謹慎, “我認爲2019年我們看到的全球的風險資產和避險資產,雙雙取得非常好的回報,這個現象本身告訴我們隱藏的風險是在積累的。換句話說,不同資產類別的投資者對風險的認識是存在着巨大的分歧,所以兩邊都很有市場,兩邊都把真金白銀實實在在砸進去。到了今年要尋找方向了,到底誰對誰錯,總會有一個選擇。今年我覺得對美國經濟還是不能太樂觀,這可能跟大家的觀點不太一樣,而歐洲的情況也不妙,日本的經濟也好不到哪去。預計今年全球金融市場很多領域會有很大的波動。”

淡馬錫首席經濟學家鄧敏強則認爲,就股市的估值而言,“現在美國偏貴一點,中國也不是很便宜,但是總體來說中國市場的機會比美國多一點,相對來說我們更加傾向於投在中國,而不是美國,或者是其他的發達國家。”

對於今年大類資產配置的策略,李迅雷談了自己的看法,他指出,首先是債券繼續看好,隨着整個無風險利率水平,對債券肯定是有利的;第二,還是看好權益類資產,因爲有配置的需求;第三看好的是黃金,黃金有避險的作用。

“我對2020年大類資產的看法跟2019年沒有任何區別,我在2019年的時候寫了報告,我說看好股市的結構性機會,看好債市,看好黃金,不看好大宗商品,因爲整個經濟下行壓力還會大。黃金的邏輯主要是避險性需求。”

此外,李迅雷依然不看好大類資產中房地產在2020年的表現,“2019年我對大類資產配置的觀點就是房地產進入到減持窗口,2020年依然如此。”

小心這三隻“黑天鵝”

對於風險,市場通常以“黑天鵝”比喻小概率但會對市場造成巨大波動的風險事件,用“灰犀牛”來比喻大概率且影響巨大的潛在危機。

剛剛過去的2019年雖然市場曾遭遇多次“險情”的考驗,比如中美貿易摩擦的反覆、英國脫歐懸而未決,但所幸最終還是有驚無險。不過在金融市場永遠不乏“風險”因素的干擾,今年投資者應該小心哪些潛在的“黑天鵝”和“灰犀牛”呢?

就在最近,地緣政治風險又有擡頭的跡象引發了全球諸如股票、工業金屬等風險資產的波動。

對於2020年投資者應該關注的“灰犀牛”,渣打銀行北亞及大中華區首席經濟學家丁爽1月5日上午表示,從全球市場來看,投資者不妨關注2020年美國經濟超預期下滑的風險,“美國經濟不一定馬上進入衰退,但不排除可能會超預期下滑,比如增長率降到1%,甚至低於1%。一方面美國的經濟擴張期已經是過去一百多年最長的一個,已經連續擴張了126個月,所以從週期的角度,它的下行壓力越來越大,同時貨幣政策已經放的比較鬆了,財政政策特別在選舉年減稅之後繼續增加支出,難度也很大。如果美聯儲上半年就降息,全球其他的央行開始跟隨,這對美元匯率、金價可能造成比較大的影響。”

興業銀行首席經濟學家魯政委認爲,2020年應關注房地產行業的債務問題,高負債的房企在2020年或將面臨較大的風險,行業“可能會有龐然大物的轟然倒地。”

此外,他表示,“我覺得2020年最大的風險就是,如果對於金融市場,對於股,對於債,大家的預期高度一致,那麼2020年的市場可能反而比較難做。”

相比顯性的“灰犀牛”,不可預知的“黑天鵝”對市場的“破壞力”往往更大。澳新銀行大中華區首席經濟學家楊宇霆猜測2020年市場可能飛出三隻“黑天鵝”,第一隻“黑天鵝”已經發生,就是中東局勢對油價、通脹帶來的影響,第二隻“黑天鵝”可能是潛在的金融戰,第三隻“黑天鵝”可能是東京奧運會的舉辦對市場的影響。

“據統計,1960年到2018年,世界各國舉辦過15屆奧運會,15屆世界盃。在這30屆國際大型體育賽事中,有22個當地有股市,有一個研究顯示,每一次這個國家辦奧運會的時候,之前的11個月有大量的資金流進,然後把股市推高。而到奧運會開始的時候,股市就下來了,有很多這種情況。” 楊宇霆指出,“東京奧運會是不是一個黑天鵝,我沒有答案,畢竟沒有經濟理論的根據。但從歷史數據來看,奧運會開始之後,或者之後幾個月會不會對股市造成額外的波動,這個必須要留意。”

此外,魯政委提示,投資者還需要小心今年中國市場利率反彈的風險, “中國的債市往往三年一週期,牛一年,熊一年,平一年。2018年債市是典型的大牛市。2019年嚴格講是平衡市。那2020年是不是該輪到熊市了呢?如果假定這個老概率依然有效的話。”

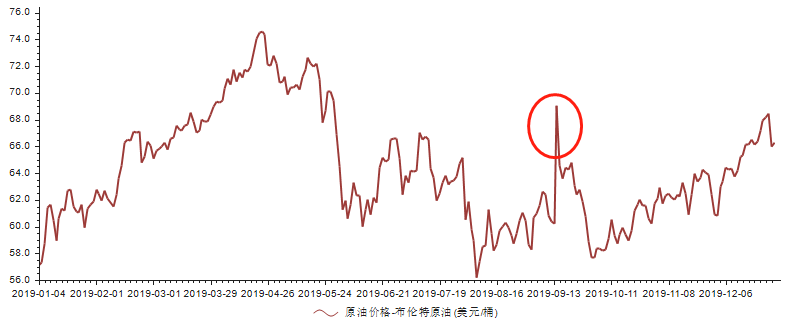

紅圈內爲去年9月中旬布倫特原油的脈衝式上漲,來源:Choice數據

值得一提的是,在經歷2019年的“豬通脹”後,目前市場開始有觀點擔憂2020年會不會出現“油通脹”?

對此野村證券中國首席經濟學家陸挺坦言,“我從業很多年,最難判斷的就是石油的價格,如果一定要做一個判斷,也不用過於擔心,過去這一兩天發生的事情不足以讓全球的油價大幅上升。去年9月發生過一件事情,當時沙特石油設施遭襲,全球油價短期也有脈衝式上漲。總體的判斷,我認爲這個事情還是可以比較平穩的過去。”

(來源:每日經濟新聞)

简体中文

简体中文