讓我們不斷“見證歷史”的2020年響起了終曲。

看到企業利潤數據同比增長超過2%時,你可還記得“封城”的春天,那些大蕭條、大衰退的預言?

看到中央提出財政貨幣刺激政策“不急轉彎”退出時,你可還記得全球“黑色星期一”,那些熔斷的股市和“直升機撒錢”?

看到科創板上市200家、創業板890家,你可還記得曾經高築的“堰塞湖”和9次IPO暫停?

看到生效實施的新證券法和剛剛完成的刑法修正,你可還記得2015年洶涌的夏天和各種改革的擱淺?

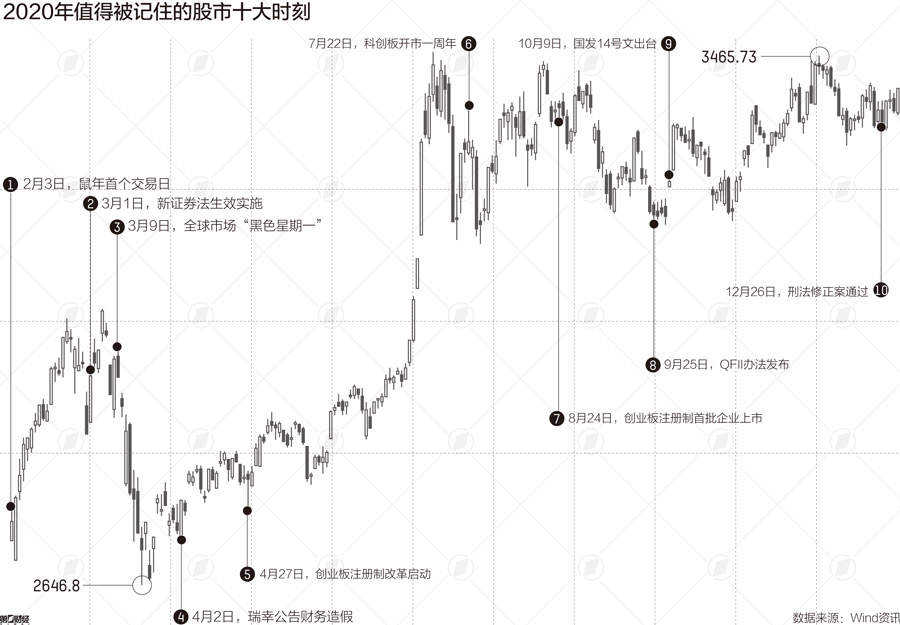

股票市場以價格的形式,記錄了每一次危機和轉機,每一輪悲觀與樂觀。年初疫情暴發,春節剛過,上證指數即從3100點快速跌至2700點以下;但是,上半年全國上下一心果決抗疫、堅定復工,經濟預期恢復,7月上旬上證指數快速上衝至3400點以上,市場情緒積極,一直持續至今。

回望2020,有哪些時刻值得被記住?下面這十個應該在列。思之省之,或能讓我們在迷茫時看清本質,在猶豫時堅定信心,在憧憬中仍保持理性。

鼠年開市

2月3日,A股鼠年第一個交易日,沒有推遲。

當時新冠疫情形勢嚴峻,恐慌情緒瀰漫各地。在這樣的情況下,如果正常開市,是否會出現踩踏?是否會槓桿崩裂?是否會重現“股災”?每一個都是無法預測的危機。

但是如果不開市,那何時再重啓就成爲更棘手的問題。最終,證監會背靠“護盤者聯盟”,於2月2日毅然宣佈,權衡各種因素之後,決定正常開市。同時,對大家擔憂的風險因素的具體數據充分披露。

證監會爲何有此決心?那是因爲股市未開, “護盤者聯盟”就已提前就位。

2月1日,央行等五部委發佈30條支持措施,央行明確表示將通過多種貨幣政策工具向市場提供流動性;2月2日,央行即宣佈1.2萬億資金投放計劃。同時財政、社保等支持措施紛紛跟上。

國家層面對疫情防控的力度和對金融市場的支持,讓投資者保持了信心。在開市首日大跌逾8%、超過3000只股票跌停之後,次日股市即翻紅,三大股指低開高走,其中創業板漲超3%。

開市大考順利通過。

新證券法生效

3月1日,修訂後的新證券法正式生效實施。

新證券法對資本市場而言有什麼意義?多年來,註冊制改革一直缺少“條件”,而新證券法可以說就是最重要的條件。而註冊制對中國資本市場而言,意義之大不言而喻。這也是爲何新證券法修訂如此艱難,一波三折。

首先,新證券法對註冊製做出全面規定,而在此之前,註冊制改革只能通過人大授權的方式“曲線”推進。

得益於此,目前註冊制在科創板、創業板試點,接下來還將在主板以及中小板全面推開。以註冊制改革爲基礎,發行、定價、交易等環節,也有了真正走向市場化的機會。而市場發展水平的提升,又爲外資和外企的進來、中資和中企的出去,提供了基礎支撐。

其次,新證券法大幅提高了對造假、內幕交易、操縱市場等各類違法行爲的處罰力度,打破了長久以來“頂格60萬罰款”的監管困局。欺詐發行,最高罰款1倍;信披違法,最高罰款1000萬。

此外,中國版集體訴訟制度得以破冰,中介機構“看門人”責任也被提至空前水平。

黑色星期一

北京時間3月9日深夜,美股觸發熔斷讓一線交易者直喊“太刺激”、“見證歷史”、“無眠之夜”。暴跌,崩盤,熔斷,恐慌情緒席捲全球所有金融市場,無一例外。

當時國內投資者的情緒也緊繃到極點。“本次疫情對全球經濟的衝擊程度堪比次貸危機”、“全球危機模式開啓”、“不是大蕭條而是大衰退”、“2020年GDP增速或爲負”......一時間,經濟學家紛紛發表末日預言,而這些預言放在當時的背景下,讓所有人都有一萬個理由去相信。

隨後,美聯儲直接宣佈0利率,並啓動資產購買計劃。緊接着多個國家央行跟進,中國央行也宣佈了5500億規模的定向降準計劃。不過,這些措施並沒有斬斷危機螺旋負反饋,兩週後,美聯儲一舉祭出“救市王炸”——推出開放式、不限量的量化寬鬆政策。金融市場的“恐慌螺旋”被暫時抑制。

由於中國疫情防控態度決絕,“封城封路”效果明顯,在寬鬆措施出臺後,投資信心回升,雖然當時全球仍然看似前景黯淡,但依然有不少投資者預測,疫情得控、經濟復甦疊加政策寬鬆,三個月左右之後,金融市場會出現“美麗夏天”。實際發展態勢也確實如此。

瑞幸造假

獐子島“扇貝來來回回”的財務造假,被證監會用“北斗”抓了正形;康美藥業與康得新“有組織”、“有預謀”的百億造假,被監管層與投資者上下喊打、懲處。而瑞幸咖啡財務造假的曝光,直接將上市公司信用危機推上頂峯。

北京時間4月2日深夜,美股上市的瑞幸咖啡,突然自曝內部人員僞造22億元交易額。之後,公司股價盤前一度大跌超過85%並觸發熔斷,開盤後,瑞幸因六次盤中熔斷暫停交易。

其實做空機構在1月底曾發表沽空報告,稱其存在高比例財務造假。但瑞幸在2月3日進行了全盤否認。直到後來審計機構介入,窟窿難蓋,東窗事發,才發公告承認。從後面一系列事件可以看出,瑞幸造假影響極其惡劣而重大。

4月15日,國家金融委開會專題研究了加強投資者保護問題,並直指“最近一段時間,一些上市企業無視法律和規則,涉及財務造假等侵害投資者利益的惡劣行爲。”而這已是4月以來金融委第二次強調打擊造假和欺詐。

進入下半年後,高層有關打擊欺詐造假、提高上市公司質量等發聲不斷,並逐漸形成了“9字方針”和國發14號文。9字方針,即建制度、不干預、零容忍。國發14號文在後面做詳細闡述。此外,註冊制推開、退市制度改革等,也是提高上市公司質量在基礎制度層面的重大實踐。

A股存量改革啓動

4月27日,中央全面深化改革委員會審議通過了《創業板改革並試點註冊制總體實施方案》。晚間,證監會發布了4部規章,深交所發佈了7份規則公開徵求意見。

改革後創業板將定位於主要服務成長型創新創業企業,支持傳統產業與新技術、新產業、新業態、新模式深度融合。創業板將允許符合條件的特殊股權結構企業和紅籌企業在創業板上市,爲未盈利企業上市預留空間。存量投資者適當性要求基本保持不變,對新開戶投資者設置與風險相匹配的適當性要求。

創業板的註冊制比市場預期得要快。不過,科創板的設立及註冊制的實施,早就超預期在先。

當2018年設立科創板並試點註冊制的消息從進博會傳出時,“什麼是科創板”“怎麼就註冊制了”等問題不絕於耳。但是僅僅259天,科創板即在2019年7月22日,鳴鑼開市了。9個月之後,創業板註冊制改革即宣告啓動。

試驗田,成了

大刀闊斧的改革是否成功,需要時間的檢驗。2020年7月22日,是科創板開市一週年。

科創板肩負重任,又是改革“試驗田”,其運行如何,不僅關係着這一板塊的成敗、資本市場支持科技創新的效果,更關係着註冊制相關舉措能否在A股市場推開。

在開市之初,從證監會到交易所,對科創板能否順利實行註冊制、IPO會否大面積破發、二級市場交易能否平穩持續等等,都難免緊張懸心。但是到2020年7月22日,可以確定,科創板的頭一年運行平穩,沒有出現過大的風險事件。

下半年以來,科創板上市企業數量快速增加,雖然也經歷了關於“IPO報價合謀”、“股東清倉減持”等爭議,但整體運行良好。

12月24日,上交所理事長黃紅元總結稱,科創板設立以來,上市公司超過200家,IPO融資額突破2900億元,總市值近3.3萬億元,一批具有關鍵核心技術的科創企業成功上市,科創板的上市包容效應、產業集聚效應和品牌示範效應逐步顯現。

12月28日,證監會主席易會滿以《繼往開來 砥礪前行 奮力譜寫資本市場高質量發展新篇章》發表講話,他也對科創板做出了較高評價:“科創板開板以來,IPO融資金額已佔同期A股的近一半,資本市場促進科技、資本和產業高水平循環的樞紐作用明顯增強。”

創業板註冊制“敲鐘”

8月24日,創業板首批18家企業在深交所集體敲鐘上市。

“在深圳經濟特區建立40週年之際,創業板改革並試點註冊制順利落地,這對於完善我國資本市場體系,助力粵港澳大灣區建設,乃至促進國民經濟整體良性循環和經濟高質量發展都具有重大意義。”劉鶴副總理在上市儀式上發表致辭稱,推進創業板改革並試點註冊制,是黨中央、國務院做出的重要決策部署,是資本市場建設承上啓下的重要環節。它吸收科創板註冊制改革的良好實踐,爲下一步中小板和主板註冊制改革奠定基礎。

上述表述點出了創業板註冊制啓動的重大戰略意義。

而對於投資者來說,註冊制不但將改變上市企業的類型、特點,更會改變投資者的選股和交易習慣。市場化發行上市,殼股越來越不值錢,800多家存量公司將加速分化;漲跌幅等交易機制的改革,對於4500萬存量投資者而言,也是需要學習和適應的新課題。

不過,從首批企業上市運行到現在來看,四個多月時間裏,創業板運行平穩。

易會滿認爲,以科創板爲突破口試點股票發行註冊制,並穩步擴展至創業板,形成了“一個核心、兩個環節、三項市場化安排”的註冊制架構,發行定價市場化程度、審覈註冊效率和可預期性大幅提高。

QFII辦法發佈

9月25日,《合格境外機構投資者和人民幣合格境外機構投資者境內證券期貨投資管理辦法》發佈,新增金融期貨、商品期貨、期權、融資融券等業務範圍。

從中國資本市場近年來雙向開放的進程來看,這隻能算一小步。但其背後體現的,卻是中國資本市場堅定開放的決心。

在今年6月舉行的陸家嘴論壇上,易會滿曾說過,“中國資本市場對外開放的步伐,不僅沒有因疫情而放緩,反而進一步加快”。證券基金期貨機構外資股比限制提前全面放開,QFII/RQFII也全面取消額度限制。他同時宣佈了“開放9條”,第一條就是“推動修訂QFII/RQFII制度規則,進一步便利境外機構投資者參與中國資本市場”。

“開放是資本市場發展的內在要求,也是市場走向成熟的必由之路。”易會滿近日重申稱,“從一開始,我們就堅持開門辦市場。”

12月29日,首單QFII融資融券業務完成。

國發14號文出臺

10月9日,《國務院關於進一步提高上市公司質量的意見》(下稱“14號文”)正式發佈,從上市公司提質角度提出17條要求,覆蓋完善上市公司治理、推動上市公司做優做強、健全退出機制、解決突出問題、提高違法成本、形成工作合力等六大方面。

這既體現了國家層面對上市公司質量的重視、投資者權益的保護,也反映出提高上市公司質量的迫切性。上市造假查處難、重大違法退市難等問題,也一直沒有得到妥善解決。

而14號文的出臺,不僅爲證監會開展工作提供了支持,更爲證監會得到國資委、發改委以及地方政府等主管部門的支持提供了便利。

11月10日,證監會召開動員部署會,要求“既見聲勢、更見實效”。如何實現呢?有六大方面。一是提升公司治理水平;二是守好上市“入口”,註冊制不是不審;三是暢通“出口”,推動退市制度改革落地;四是查處資金佔用和違規擔保;五是壓降股票質押風險;六是落實“零容忍”,嚴打違法違規。

雖然離動員會尚不足兩個月,但上述六個方面都有明顯進展。公司專項檢查啓動,接連有公司因佔用和擔保被查,螞蟻IPO“臨門一腳”被收回,退市新規啓動徵求意見......或許這一次提高上市公司質量,真能“大見實效”。

刑法修正通過

12月26日,第十三屆全國人大常委會第二十四次會議審議通過了刑法修正案(十一)(下稱“修正案”),並將於2021年3月1日起正式施行。

與證券法相比,刑法對資本市場違法犯罪的打擊力度,更讓潛在違法者“肉疼”——不只罰款,更要坐牢。

對於欺詐發行,修正案將刑期上限由5年有期徒刑提高至15年有期徒刑,並將對個人的罰金由非法募集資金的1%~5%修改爲“並處罰金”,取消5%的上限限制,對單位的罰金由非法募集資金的1%~5%提高至20%1倍。對於信息披露造假,修正案將相關責任人員的刑期上限由3年提高至10年,罰金數額由2萬元20萬元修改爲“並處罰金”,取消20萬元的上限限制。

對於律師、會計師等中介機構人員在證券發行、重大資產交易活動中出具虛假證明文件、情節特別嚴重的情形,明確適用更高一檔的刑期,最高刑期可到10年。

針對市場操縱,修正案進一步明確對“幌騙交易操縱”“蠱惑交易操縱”“搶帽子操縱”等新型操縱市場行爲追究刑事責任。此外,修正案進一步強化了對控股股東、實際控制人等“關鍵少數”的刑事責任追究。

在證券法修訂、刑法修正之後,資本市場的“嚴刑峻法”框架基本到位。這不僅對潛在違法者是巨大威懾,也爲下一步的全市場推行註冊制,提供了保障。

2020年,新冠疫情的出現讓許多可能變成不能,也讓許多不可能提前發生。

展望2021,沒有預言家可以宣告新的一年比今年會更容易還是更艱難。但我們可以知道的是,監管者將持續改革,制度法規將不斷健全,信息披露將更加充分,投資將更加自由。

歷史的車輪依然滾滾向前,勢不可擋。

(來源:第一財經)

简体中文

简体中文