到明年可能有兩到三個玩家消失。

5月12日,中國信通院發佈2020年4月國內手機市場運行分析報告。報告顯示,2020年4月,國內手機市場總體出貨量4172.8萬部,同比增長14.2%。但1-4月,國內手機市場總體出貨量累計9068.1萬部,同比下降20.1%。而不久前IDC發佈的報告則顯示,華爲第一季度在中國市場份額爲42.6%,遠超排名第二到第四vivo、OPPO和小米的總和,蘋果排名第5,市場份額僅爲7.6%。不少曾經名噪一時的手機品牌市場份額已少於1%。

曾經“教導”過雷軍做手機的黃章一直不見聲音。在手下幾員大將相繼出走後,他的魅族不負衆望趕在2020年年中前推出了5G智能手機。至此,魅族也成爲全面進入5G的手機廠商之一。但是,對這家前一年出貨不足400萬臺的手機廠商來說,即使拿到入場券,也可能仍難以破圈逆襲。

5G曾是一些競爭失利的廠商期待翻身的籌碼,聯想和中興通訊都曾寄託於此。但當5G網絡開始鋪設,長期觀察智能手機行業的IDC分析師王希告訴新京報記者,手機市場的頭部玩家基本已經鎖定,尤其是在競爭激烈的中國市場,已經變成一超多強的格局。

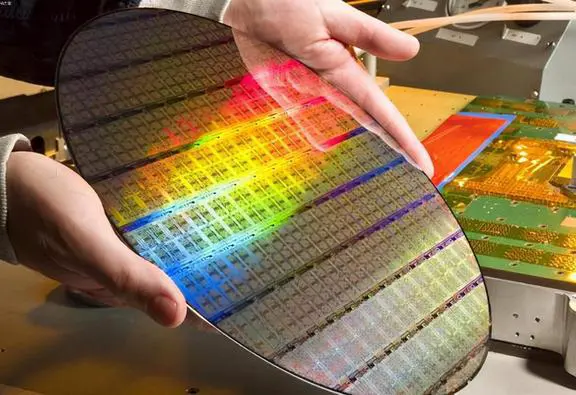

對於下半年,券商中信證券、興業證券近日宣佈再次下調智能手機全球銷量。與此同時,全球最大芯片代工廠臺積電發出預警,該公司總裁魏哲家在法說會上稱,全球智能手機市場預計會在今年縮減近10%,“消費電子產品的表現比我們原先的預估還要疲軟”。

分析機構的預警早在2020年初就已經發布。綜合多家機構的報告發現,線上渠道在短期內將成爲消費者購機的選擇,但是否有穩健的供應鏈能力成爲考覈廠商的關鍵;上半年產品計劃的變化,可能打亂廠商接下來的計劃節奏;消費者預算縮緊,對行業內中小規模參與者將造成衝擊,甚至面臨洗牌的危機。一位受訪分析師表示,到明年可能有兩到三個玩家消失。

** 同處尾部陣營,廠商境遇大不相同**

對於尾部廠商陣營,IDC分析師王希告訴新京報記者,根據業務定位和公司規模主要可以分爲三類,分別是頭部公司的兄弟公司或子品牌、依靠集團或者公司其他業務供血,以及其他獨立發展的手機廠商。

最爲硬挺的是第一類,這些公司中最典型的是OPPO分出的一加、Realme,以及小米投資的黑鯊。對這些廠商而言優勢在於供應鏈採購,通常可以和其關聯的頭部公司共享資源,一起採購可以減少成本壓力,又可以控制自身損益和營收。儘管這些品牌在市場競爭中也會遭遇風險,但是身處大品牌後,擁有自己的品牌調性,以步步爲營的方式前進,抗震能力強。

一加手機在北美對運營商的滲透領先於其他中國手機品牌。2018年,一加用了11個月拿下T-Moblie的合作,該公司CEO劉作虎曾表示,一般而言談判週期需要16-17個月,甚至兩三年,T-Moblie內部都覺得這是奇蹟。接下來一加又陸續突破了Sprint和Verizon。

Realme近一年在新興市場的起量,依靠的是差異化的定位。IDC報告顯示,Realme2019年在印度市場份額已經從一年前的3.2%增長至10.6%,頭部玩家小米、vivo和三星在第四季度都有陸續讓出份額。在這背後,其團隊針對當地市場調整了美顏算法,調教了手機性能,並修正了高頻音區音質這些有當地特色的需求。

對於第二類,主要是海信、聯想、中興通訊以及中興孵化的 “努比亞”。受訪分析師普遍認爲,這些公司的手機業務已經難以單個業務獨立看待,需要其他業務反哺。從戰略層面看,即使手機業務業績不堪,也不會被砍掉,而是尋求其與其他業務相配合,成爲物聯網等業務的一環。此外,王希表示,海外市場如果起量,未來這些廠商仍有潛力。

隨着負責手機中國業務的常程轉投小米,聯想在這一業務上的策略開始保守。集團CEO楊元慶公開承認聯想手機在中國市場的失利,中國區總裁劉軍表示,手機在聯想的版圖中是智能物聯的核心產品,參與行業競爭是持久戰。

最後一類的典型即魅族、酷派這些廠商。這類廠商受限於體量,沒有供應鏈的議價權,也沒有辦法和大廠競爭到最新的上游元器件和技術能力。隨着進入5G時代,產業鏈的合作更爲緊密,手機廠商想要和上游聯合研發,則需要投入資本。事實上,即使頭部玩家投入聯合研發,很多技術也未必成功。

這也導致第三類廠商所能做的就是在細節上的創新。一位手機行業分析師表示,這些創新要麼是大廠沒有想到,要麼是權衡下來不去作的,更多的是細節的優化。大廠每年花費巨大的人力財力做消費者調研,這成爲每一個立項的基礎,而小廠的用戶基礎不大,調研結果就會有偏差,或者更多在其他廠商沒有想到的細節上進行雕琢創新。

** 黑天鵝之下,5G是否爲成敗關鍵?**

按照5G建設週期,2020年換機潮已經開始逐步出現。2019年智能手機銷量下滑2%,就曾被多家分析機構解讀爲是消費者在等待5G新機型出貨。不過,當下市場的反應並不熱烈。

王希告訴新京報記者,廠商需要做出兩個預判,其一是未來9到10個月的消費者需求,這是一代產品的研發週期,另一個則是一兩年內5G對市場帶來的變化。從目前來看,5G對消費者體驗的提升,即使是一線城市用戶也比較有限。

從中國市場來看,雖然存在疫情的影響,但推動整個行業需求的仍是內部切換邏輯。對普通消費者來說,手機只是一個工具,到了生命週期末就會選擇更換。在體驗未發生變化時,這並不會成爲換機的主要理由,與之相反,預算仍是決定消費者購買行爲的關鍵因素。

這也就封堵了尾部廠商可以藉助5G改變市場格局的機會。多數受訪對象贊同,即使5G有巨大的提升,也還是需要依靠大廠的產品引領,尾部廠商的機會並不大。因爲大廠商可以迅速將產品的價格下降至主流價格段,而消費者對品牌認知也會讓其對大廠有足夠的黏性。

最爲極端的例子就是蘋果。蘋果的季度業績顯示iPhone 11雖然沒有推出5G版本,但仍然頗受歡迎。與此同時,蘋果有大量的存量用戶,Wedbush的分析師表示,大約三分之一iPhone手機已經到達需要更換的年限。其他受訪分析師對此也表示認同。

除了5G紅利,部分廠商需要尋找新的變現渠道。魅族在最近一場發佈會上稱,其將進入企業定製市場。該公司一位高層告訴新京報記者,之前就曾收到企業提出批量定製的需求,而由於需求比較複雜豐富,魅族進入這一市場比較遲緩。

vivo從2016年就籌劃成立政企業務事業部,隨後陸續推出產品。2020年5月,vivo開始銷售首款政企5G手機,通過行業定製的雙域系統將工作和個人生活完全隔離成爲兩個操作空間。該公司曾透露,政企市場月出貨量的增幅達到了50%。OPPO也單獨開設了政企網頁,強調聯合開發和管理安全等,小米則在招募政企服務合夥人,並在官網介紹了可定製的細節。

一位手機行業分析師表示,政企業務市場增量的關鍵階段會出現在5G應用初期。5G到來後,在消費者市場上的應用場景相對有限,但是在政企市場上,應用場景相對更多。

不過,目前政企定製主要是軟件層面,和硬件相關的主要是後殼刻字。與消費市場相比,政企市場的利潤會高一些,而且競爭沒有消費市場那樣白熱化。這一市場之所以成爲這兩三年手機廠商努力的方向,是因爲政企市場雖然只佔5%的份額,但換算下來也不小。

“同樣是增長20分,在一個70分的市場做到90分很難,但在一個50分的市場做到70分,還是容易點”。王希說。

(來源:新京報)

简体中文

简体中文