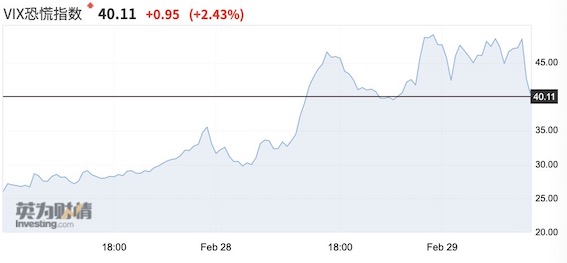

上週五,美國市場波動率(VIX,即“恐慌指數”)幾乎飆到50,比起前兩個月15的平均值飆升超200%,交易員逼近瘋狂的狀態。

“這是史上罕見的波動率飆升,當出現波動率衝擊(volatility shock)時,很多策略組合都會自動調倉。”一位美股期權交易員上週五(2月28日)對第一財經記者表示。

截至2月28日的一週,美股經歷了史上最快的拋售潮——道指累跌12%,納指幅10%,標普500指數跌11%,創2008年10月以來最大單週跌幅。在流動性衝擊下,避險資產黃金也大跌3.3%。

當週,滬深300指數下跌5.05%,創業板跌幅爲6.96%,香港市場下跌4.42%。資深全球宏觀交易員袁玉瑋對第一財經記者表示,除了中國股市自身積累的拋壓,外資的全球組合再平衡也會導致一定資本流出,因此上週五的調整較大。同時,多家機構反饋,美股的調整尚未結束,需要密切觀測VIX是否回落。

“連鎖反應”加劇美股暴跌

此次,美股跌勢如此之猛、維持如此久,是因爲不同投資力量造成的多米諾骨牌效應。

野村量化團隊提及,第一波拋售的很可能是那些投機者;隨着跌勢擴大,拋售力量轉換到ETF等被動投資上;同時,CTA(趨勢型商品交易顧問策略)、風險平價策略(risk parity)和一些中長線的投資者(如養老金、捐贈基金、社保基金等)也會開始調整投資組合,中長線投資者的調倉出於其對經濟前景轉差的預期。

“事實上,我們並未遭到大量投資者贖回,可能這次暴跌受到CTA、風險平價策略等程序化交易平倉的影響更大,一旦自動觸發賣出指令,很難短期停止。”阿爾傑投資管理公司(Alger)資深美股基金經理張韻對第一財經記者表示。

具體而言,CTA策略追逐短期趨勢,當市場的廣泛下跌行情形成下降趨勢時,CTA基金將隨行就市,啓動強制拋售模式,加劇市場拋壓。高盛早在2018年就測算,CTA基金持有約700億美元美股多倉,在全球股市持有約1900億美元多倉。

風險平價策略也是“對衝基金之王”橋水聞名於世的策略之一。特點是,不斷增持波動性降低的資產,不斷減持波動性上升的資產,維持一個總波動性大致不變。過去幾年極低的市場波動,導致這一類基金對股票的敞口較高。當股市上升期間波動性是不斷下降的,而市場一旦調整,波動性就會上升,例如VIX週五一度飆升至近50的水平,就會導致這類策略的基金大幅減持股票。所以這類基金事實上也有追漲殺跌的傾向,而且風險平價基本上是一個量化策略,操作是策略自動決定的,很少有人爲干預。換言之,一旦開跌,恐怕很難叫停。

需關注波動率和美聯儲

未來,美股能否真正企穩,需要觀測VIX的變化以及美聯儲何時行動。

“美股正在面臨三重衝擊——病毒、經濟數據、企業盈利。這都對股市非常負面。我預計股市未來幾周仍會有調整壓力。”畢盛資管(APS)CIO王國輝對第一財經記者表示。

上述美股期權交易員提及,目前VIX維持在40多的高位,比起此前15的平均值仍高出很多,短期內可能無法大幅回落。

目前,美國數據顯示經濟仍然相對韌性,失業率仍接近50年低點3.5%,製造業PMI(ISM)也剛反彈至50以上,進入擴張領域。只因疫情在海外加快蔓延,金融市場目前在爲疫情可能損害美國經濟和企業盈利定價。“儘管美聯儲主席鮑威爾看似並不在意,只在週五開盤之前講了兩句不痛不癢的話,但預計美聯儲很難按兵不動。”上述交易員稱。

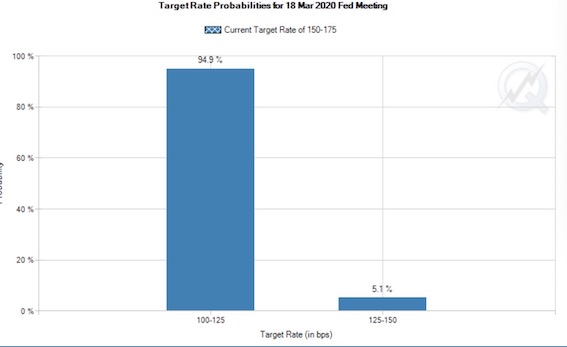

經歷了上週五的劇烈波動,目前市場光是對3月降息的概率預期就已飆至100%,更令人震驚的是,市場押注降息50BP(基點)的概率高達94.9%。渣打提及,標普500超過10%的修正、VIX飆升和VIX曲線的倒掛,將不會被美聯儲忽視。“當一次特定會議上超過 70%的降息概率被市場定價時,美聯儲從不會讓市場失望。”

市場的關注點還在於避險資產黃金也在上週五大跌3.3%。此前,人們認爲黃金在避險情緒、低利率背景下將會再創新高,於是金價從2月15日的1589美元/盎司暴漲至2月25日的1689美元/盎司,隨後出現小幅回調。“此次的暴跌,一方面是在超漲後的獲利了結,另一方面更關鍵的原因則是流動性問題,”袁玉瑋對記者表示,投資者賣掉抗跌的資產,“拆東牆補西牆”。從國家層面來看,因商品下跌而陷入債務危機的國家減持黃金;從投資機構角度來看,虧損的交易者賣黃金,補其他虧損造成的保證金或應付基金贖回。

“由於黃金一次性刺穿了1593的關鍵支撐位,具體何時纔會反彈,還需要進一步觀察。”資深外匯交易員黃俊告訴記者。

中國市場密切關注海外風險情緒

至於中國市場會如何變化,多家機構人士對記者表示,如果海外避險情緒始終高漲,可能因外資的組合再平衡導致資金流出A股。過去一週北上資金淨流出293億元。後續需密切觀測VIX等指數變化。

上週五,創業板大跌6%,瑞銀資產管理中國股票主管施斌對記者表示:“此前跟着熱點走,短期可以獲得很大的滿足,但是我們需要看得長遠、理性一點,有一些上漲是基本面驅動,可以持續,有一些上漲純粹是資金驅動,並不具備基本面。”

“目前中國的情況逐漸轉好,但是海外形勢相對來說比較嚴峻,但我們會有相應的解決辦法。”就目前的投資邏輯而言,施斌認爲要從三方面考慮,首先要判斷特定公司能不能頂過去,在這種情況下每一個行業龍頭的御風險能力肯定更強;第二看哪些行業可以從行爲方式變化中受益(如線上娛樂、線上教育、遠程醫療、遠程辦公等);第三還是看估值,有一些行業確實受疫情影響比較大,但若市場反應過度,長線來看,對於投資者而言又是機會。目前,消費、醫療與科技仍然是外資最爲青睞的三大板塊。

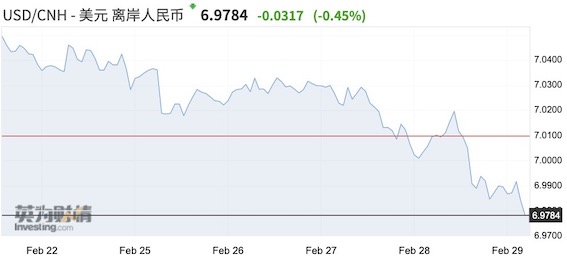

令人關注的是,上週五,人民幣對美元攀升,美元/人民幣重新下破7關口,“下行途中一舉跌破短線上行趨勢線以及阻力轉支持水平7.01,若能維持在7下方,人民幣將保持漲勢。”FXTM富拓中國市場分析師劉敏對記者稱。

有大行外匯交易員提及,在此前美元/人民幣逼近7.1時,也有不少中資企業要求結匯,從某種程度上體現了對於人民幣的預期仍然較爲穩定。

(來源:第一財經)

简体中文

简体中文