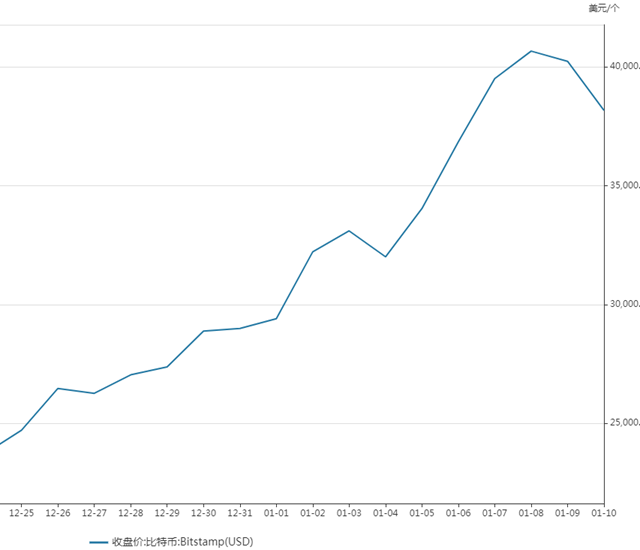

截至北京時間1月11日14點15分,一枚比特幣的價格報34150美元(約合22.11萬元人民幣),相較於2020年3月疫情下的3800美元低位暴力上漲近8倍,令圈內人都感到魔幻。

此前一天,比特幣一度觸及40700美元。幣圈人並不諱言稱此爲一場“巨型泡沫”,更不介意自稱“賭徒”,劇烈的波動也時常令他們難以入眠,這背後也是一個個考驗人性的故事。

“我在2019年上半年訂了50臺礦機,託管在四川礦場,7月開始正式挖礦。當時比特幣恰逢2018年大崩盤後的復甦期,幣價大概在10000美元。但誰知2020年3月的暴跌直接導致我的資產縮水2/3,感覺對人生都絕望了——不但幣在跌價,每個月還要倒貼近5萬~6萬元(人民幣,下同)的電費,要是再碰到礦場停電,就等於不賺錢還賠電費,最慘的時候銀行卡里一度只剩下1.8萬元。”比特幣礦工小古(化名)在接受第一財經記者採訪時表示。

在極大的精神壓力下,小古在2020年3月的3800美元低位選擇了“割肉”(拋售挖礦所得的比特幣),爲了養家甚至換了一份工作。但在同年5月,他再度入場(當時幣價約6000美元),直到今天。

小古算了一筆賬:刨去每個月固定的電費,這一輪50臺礦機每個月爲他賺得超10萬元的收益。

目前,幣圈的情緒仍然高昂,但這場“巨型泡沫”何時破滅也成了縈繞每個人心頭的疑問。對於經歷過巨震的小古而言,他堅定地選擇定期、及時變現,落袋爲安。

50臺礦機不怕幣跌就怕停電

除了大家熟知的比特幣投資家或炒家,還有一個龐大但偏小衆的羣體就是“礦工”。比特幣生產需要發揮計算機的算力,且極爲耗電,這對於水電站而言是一筆巨大的財富機會。

在火爆行情的帶動下,礦工的挖礦收益隨之攀升,進而推動礦機需求激增,各大采礦公司紛紛加購高算力礦機,希望能夠趁當前幣價處於高位且挖礦難度增加的背景下,通過提高算力來獲得更穩定的挖礦收益。

2019年,比特幣迎來了十週歲的生日。也就在這一年,小古加入了礦工的行列。

回顧2018年,比特幣從17157美元/枚跌至最低3733美元/枚,跌幅逼近80%,遭遇史上最大崩盤。隨着挖礦成本超過彼時的比特幣交易價格,有專業人士判定,比特幣正陷入“死亡螺旋”,而作爲底層技術的區塊鏈技術仍面臨發展瓶頸。整個2019年可以說是比特幣在暴跌後慢慢“回血”的一年。小古進場時,比特幣大約反彈至10000美元的水平。

“2019年初我親自去看了四川礦場,當時幣圈大哥說‘現在買幣、買礦機都很賺錢’,於是我就訂購了50臺礦機,礦機廠家比特大陸的S-19螞蟻礦機當時成本約在1萬元一臺。一般礦機都託管在礦場裏,不可能在家挖,不但太費電而且還有噪音。”他稱。

當時,四川省已成爲全球比特幣“挖礦”資本最聚集的地方,而電費成本是最主要的考量。出於節省鋪設線路成本以及用電便利性方面的考慮,比特幣“礦場”大多直接建在水電站內部。四川等地的水電資源非常豐富,豐水期電力更是富餘。“礦場”主要選擇在四川大渡河,據說世界每挖出100枚比特幣就有5枚產自這裏,電力即決定了算力。

比起直接買幣的風險,過去幾年挖礦是一個獲利頗豐的賺錢方法。不少區塊鏈技術企業早年是以挖礦發家,大部分是團隊運作。簡單來說,當用戶發佈交易後,需要有人確認交易,寫到區塊鏈中,形成新的區塊。在一個去中心化、互相不信任的系統中,比特幣網絡採用了挖礦的方式來解決上述問題——中心化記賬的權力分享給所有願意記賬的人,通過協助生成新區塊來獲取一定量新增的比特幣。“挖礦”是計算機哈希(Hash)隨機碰撞的過程,猜中了,就得到了比特幣,而這一運算過程則由礦機完成。

小古剛入挖礦這行時,礦工們的財富來源於每10分鐘左右生成一個不超過1MB大小的區塊(記錄了這10分鐘內發生的驗證過的交易內容),串聯到最長的鏈尾部,每個區塊的成功提交者可得到系統12.5個比特幣的獎勵。

“一個月50臺礦機大概要花4萬~5萬元的電費(按照0.32元/度的恆定電價),2019年基本每個月都有幾萬元的穩定收入,”小古稱,“其實礦工不太怕幣價跌或波動,只要能持續挖礦就能有收益,最怕就是停電。”

每年5月時,四川進入豐水期。對於比特幣礦工們來說,這是一個難得的機會。但小古回憶稱,每次枯水期轉豐水期時,礦場都會停電10天,而這段倒貼電費的日子總是令人倍感煎熬。

2020過山車行情考驗人性

但是,“不怕幣跌、就怕停電”這句話還是說得太早了。

2020年3月,由於新冠疫情席捲全球引發金融市場巨震,在“美元荒”下,投資者拋售一切資產以換取美元流動性,到最後黃金、比特幣也都被拋掉。2020年3月12日傍晚,比特幣暴跌近50%,從近1萬美元直接最低跌至3800美元,當時甚至有說法認爲比特幣可能會歸零。

“3月時心態一下子崩了,資產縮水了快2/3。挖礦要和礦場籤對賭協議,即不管幣價多少,都要挖下去。所以在幣價跌到3800美元時,算上電費,我每個月要虧掉2萬~3萬元。”小古稱。不勝重負的小古最終還是選擇在3月的最低位拋售了比特幣,時至今日,小古手機中還保存着當時幣價崩盤的那張行情截圖。

幸運的是,他在隨後兩個月比特幣反彈至約6000美元時又補了倉。在這之後,比特幣就像發了瘋似的持續攀升。

第一財經記者梳理本輪比特幣牛市的重要時間節點後也發現,兩個時間節點值得關注——首先是2020年10月中旬,比特幣站穩1萬美元關口;二是2020年12月中旬,比特幣突破2萬美元大關,刷新歷史新高。

在比特幣從10月初突破1萬美元時,可以觀察到市場有機構開始入場的跡象。例如,10月8日,移動支付巨頭Square突然宣佈向比特幣投資5000萬美元;10月13日,管理着超過100億美元資產的資管公司石脊控股集團(StoneRidgeHoldings)透露,該公司購買了1萬多枚比特幣,價值約1.14億美元;10月22日,全球最大的跨境支付平臺PayPal宣佈將允許用戶在平臺上購買、銷售和持有加密貨幣;10月27日,新加坡最大的商業銀行星展銀行宣佈將提供加密數字貨幣交易。

不過,經歷過崩盤的小古也保守了很多,他表示在1.4萬美元和2.7萬美元分兩次賣掉了手上的比特幣。同時,礦工與礦場有兩種利潤結算方式(月結),一種是定期直接結算扣除電費後的現金,另一種就是拿幣並支付電費。小古也自然選擇了前者,實時落袋爲安。

集體擔憂巨型泡沫何時見頂?

隨着比特幣漲破3萬美元,不少礦工和投資者也有了另一個“幸福的煩惱”——提幣成了難題。

根據記者瞭解,早前部分交易平臺可以順利地轉賬到中國的銀行卡或支付寶等,但在監管趨嚴後,目前主要的交易方式有兩種——將比特幣等加密貨幣拋出並換成USDT(泰達幣,即掛鉤美元的穩定幣),或通過OTC(場外交易)來換取人民幣等現金。

但通過OTC的取現之路也並不容易。“某些平臺還支持OTC,即賣家在OTC平臺掛單賣出比特幣,買家通過銀行卡或支付寶轉賬的方式付款,隨後賣家將比特幣轉移到買家的數字貨幣錢包,但不少賬戶都會出現頻繁被凍結的狀況。”小古表示,對於幣圈大佬,場外“大宗交易”成了解決取現問題的辦法。

常見大宗交易模式和流程包括——確定買賣雙方信息、買/賣幣總量;價格浮率(包含佣金在內的總浮率),例如賣家總下浮率4%,給到買家2.5%,代理人和中人1.5%,4:2:4分配;提供資產證明(POF),例如買家先給到POF,賣家先給出POC(驗幣證明,例如轉1個BTC到指定錢包);確定能接受的交易模式,常見的交易模式包括銀行同檯面交、火幣OTC、知名擔保公司擔保交易等。

時至今日,哪怕是頂級幣圈大佬也感嘆——比特幣就是一個巨型泡沫,但流動性持續釋放、通脹預期盤整,泡沫何時破滅誰都說不好。

“現在看到幣圈羣說過年準備去三亞包遊艇慶功,”小古稱,“目前會持續挖礦,但不會再投機比特幣,及時提現,迴歸A股可能還是更讓人踏實的選擇。”

稍早前,第一財經報道,比特幣已成爲負利率環境下的“博傻遊戲”。一方面,受疫情的影響,未來一年裏全球經濟復甦減緩;另一方面,歐美央行推出極度寬鬆的貨幣政策推高金融市場的通脹預期。渣打此前提及,美、歐、日央行的資產負債表總規模已超22萬億美元,我們正在目睹二戰以來最大規模的全球財政擴張。但這種擴表的態勢或許要持續到2022年,因爲債務負擔過重,利率維持低位纔不至於導致政府財政問題。

“投資者開始擔心,央行無節制地印鈔是否會出現大規模的通脹風險,所以大家對法幣的信心有所下降,自然會去尋求另類資產,包括比特幣等,但我們並不認爲比特幣是一種資產類別,它更像是一種通縮商品。”全球公募巨頭先鋒領航投資策略及研究部亞太區首席經濟學家王黔對記者表示。在比特幣的區塊鏈系統中,每產生210000個區塊後,比特幣就會經歷一次名叫“減半”的過程,同時礦工們的區塊獎勵也會減半。比特幣的總髮行量上限爲2100萬枚。

儘管如此,風險也在隨着價格的暴漲而攀升。OKExResearch首席研究員威廉此前對記者表示,機構投資者在乎的是利潤,而非“比特幣信仰”或“區塊鏈革命”這類情懷。在疫苗上市、疫情逐漸緩解後,隨着經濟的逐漸復甦,貨幣政策也將逐漸由寬鬆轉爲適度緊縮。屆時,機構投資者很可能會拋售比特幣;同時,隨着幣價越來越高,市場的波動也會逐漸放大,投資者加過高的槓桿很容易爆倉。

高墜隨時可能發生。截至1月11日22:00,比特幣已跌至31000美元附近,日內跌幅近20%。

(來源:第一財經)

简体中文

简体中文