7月31日,證監會官網發佈公告,覈准農夫山泉股份有限公司發行不超過13.8億股境外上市外資股,每股面值人民幣0.1元,全部爲普通股。完成本次發行後,公司可赴香港交易所主板上市。

同一些功成名就的人一樣,企業的敘事熱情往往會在上市前後達到一個小高潮。有的故事如拼多多,看似缺乏邏輯卻顛覆不破;有的如瑞幸,事後被證明添油加醋的成本過多了;還有的故事則是在說出口的那一刻就被戳穿了,比如上市不成、市值夢想從千億美元急墜至29億美元的WeWork。

但也有反其道而行之的例子。農夫山泉,一家平素在產品營銷層面頗能講故事的公司,此前講了10年“計劃A股上市”的故事,結果臨門一腳,將球踢向了港股市場,並且在招股書中展現出低調老實的傳統行業公司的形象。

傳統行業出“白馬股”,是A股市場近年的重要現象之一,與老百姓生活息息相關的食品飲料大類尤其如此。看看股價屢創新高的茅臺,再看看用醬油做出3500億元市值的海天味業,農夫山泉收入穩定增長、高毛利率、高分紅率的樣子,確實與它們有幾分相似。

但農夫山泉的本業只是一個“賣水者”,過去它還會更謙虛地稱自己只是“大自然的搬運工”。港股市場上,曾有同樣賣水的公司——“西藏水資源”(“5100西藏冰川礦泉水”母公司)——被做空者狙擊,稱其財務數據“不可置信”。農夫山泉的招股書披露後,也有人希望從字裏行間找到破綻並聲稱自己看到的農夫山泉是一個位於懸崖邊的激進公司,而非一個穩健的行業龍頭。

那麼在招股書中,這位“賣水者”究竟說了什麼?

“其他類飲用水”

如果既沒什麼資源、又沒有太多錢,而且突發奇想地希望在飲料行業做些生意,賣純淨水可能是不錯的第一步。

拋開“嬰兒水”“涼白開”等品牌包裝出來的概念,中國市面上銷售的包裝飲用水,實際可以簡單劃分爲飲用天然礦泉水、飲用純淨水和其他類飲用水三類。其中,“飲用純淨水”的原水,來自於公共供水系統(也就是自來水),製備過程簡單,所以成本很低,這也是娃哈哈、康師傅、冰露等常見的一到兩元瓶裝水的來源。對於康師傅、可口可樂等品牌而言,這些水產品是爲了幫助旗下其他產品拓展渠道或增加渠道黏性推出的,本身並不賺錢。

如果像百歲山、崑崙山等品牌一樣,從“飲用天然礦泉水”入手,就意味進入了一個拼水源、拼包裝和拼故事的高端市場。相應的高利潤率可能會幫助企業實現一定盈利,但同時要面對依雲、VOSS等國際品牌的圍攻。

有沒有一條成本較低、毛利適當的“中間路線”?農夫山泉盯上的就是“其他類飲用水”這個寬泛類目下的“飲用天然水”和“飲用天然泉水”這兩種水資源。它們通常是不屬於公共供水系統的地表水和地下水系,含有部分礦物質及微量元素,是性價比很高的產品原料。

也正因爲水源自然、有礦物質成分這些基礎特性,農夫山泉早期最重要的產品故事之一,就圍繞着“天然水”與“純淨水”的概念、標準和營養價值展開。此後,農夫山泉在與娃哈哈、樂百氏、華潤怡寶等品牌幾場大大小小的“水仗”中,逐步打出了知名度和市場空間。

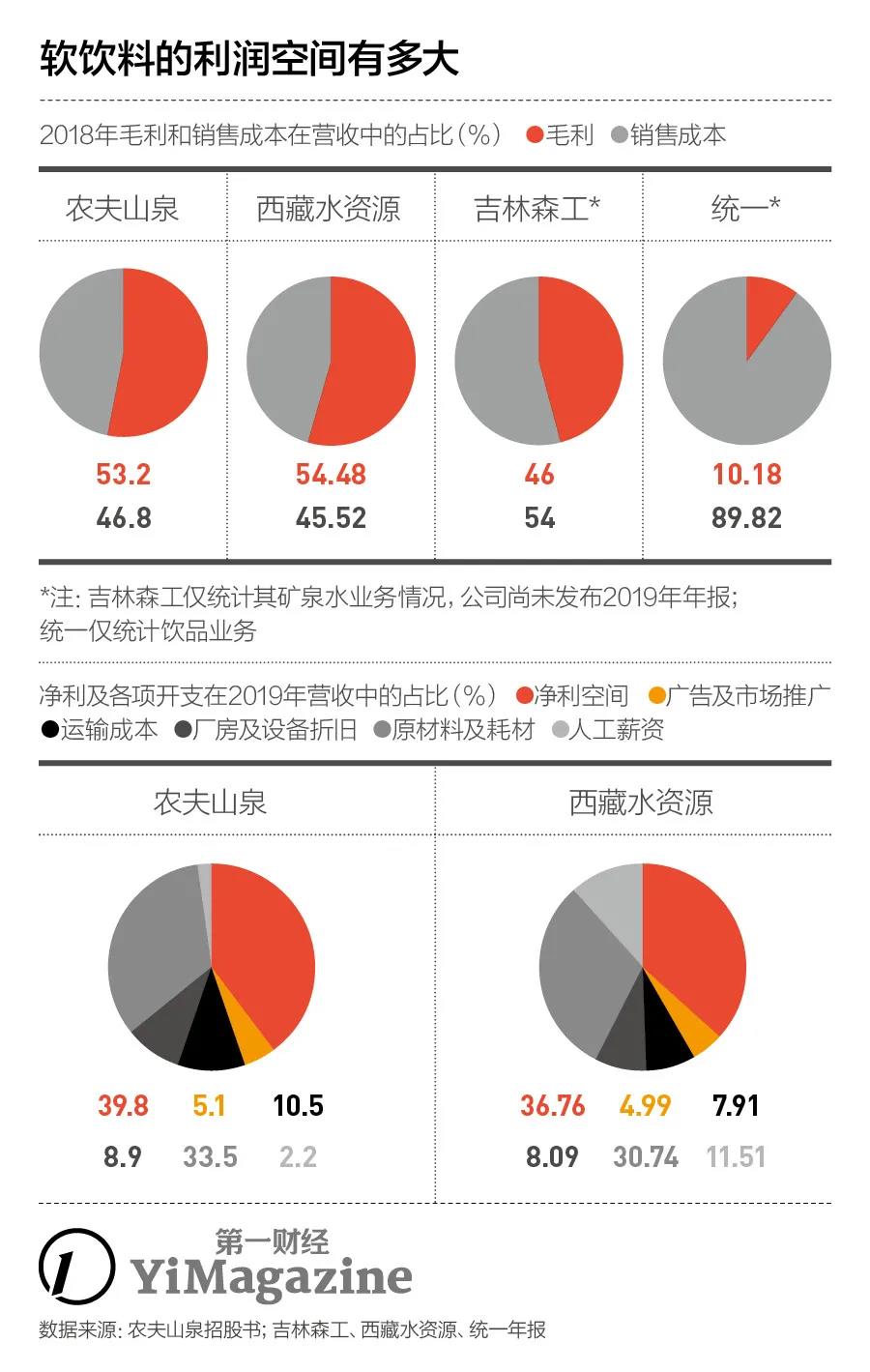

賣水並非無本生意。農夫山泉銷售成本結構中,刨除PET塑料瓶子的支出,原材料部分(包括了水資源費及果汁、糖等原料)逐年略有增長,但相對於營收的佔比是逐漸下降的。尋找水源地的過程與開礦很像,採礦權需要競拍付費、每年有開採計劃、按照使用量支付資源費。一個水源地一旦被開發並投產,對開發者而言就會產生“水費”。分析“西藏水資源”和A股上市公司“吉林森工”(區域礦泉水品牌“泉陽泉”母公司)的飲用水業務數據可知:賣礦泉水的毛利空間一般在45%到55%左右;對於兼售天然水的農夫山泉而言,這一數字可以進一步上升至60%左右。

賣水的公司想要突破地域限制,把生意做到全國,要解決的下一個問題就是水源地的數量和產能規模。

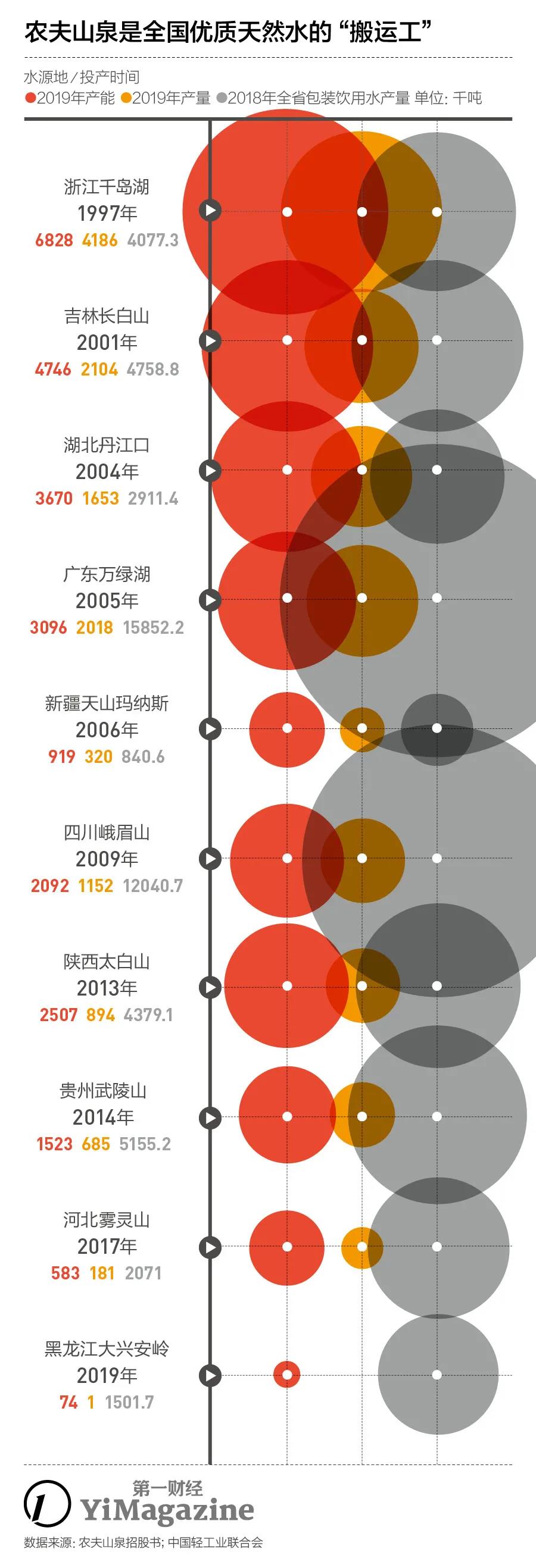

瓶裝水行業有一條“500公里運輸半徑”經驗定律,就是說瓶裝水的終端市場離水源地的距離不宜過長,否則淨利潤會被物流、銷售等費用消耗殆盡。農夫山泉在招股書中披露了10個逐步開發的水源地位置、產量和產能數據。從其佈局時間線可見,這些水源地的500公里半徑逐步覆蓋了中國絕大部分消費瓶裝水的區域市場,其中對華東、華南兩大重點市場的疊加覆蓋更強。

除浙江千島湖、廣東萬綠湖兩地,農夫山泉大部分水源地的產能利用率都不到50%,相比許多高負荷運轉的食品飲料公司,這個數據不高。但10個水源地中有6個過去3年的產量增速始終高於產能增速,說明公司是依照區域的銷售情況在調整生產能力。

當然,善於利用與“送水人”的合作關係分攤成本及風險,也是農夫山泉這類頭部“賣水人”的特權。

隱形的“送水人”

在創業賣水之前,農夫山泉的當家人鍾做過一段時間娃哈哈在海南和廣西的總代理。期間,他將在海南低價拿貨的娃哈哈口服液拿到代理區域之外的廣東高價銷售,這種“串貨”行爲使他最終丟了代理資格。

現在,鍾經營的農夫山泉倒是對經銷商體系把控極嚴。招股書披露,農夫山泉截至2019年年底覆蓋了全國237萬個以上的終端零售網點,約佔全中國零售網點數的11%。在農夫山泉與這些零售網點之間,產品的流轉、銷售靠的是4000多個與農夫山泉緊密合作的一級經銷商,以及物流合作伙伴。他們正是賣水鏈條上關鍵的隱形“送水人”。

農夫山泉自身需承擔從工廠到一級經銷商的運輸過程,鐵路與公路是最常見的輸出方式。圍繞“500公里運輸半徑”定律所產生的物流成本,是最值得嚴控的部分,否則產品有可能運至半路就已經在虧錢。

農夫山泉的工廠靠近水源地,且基本都與鐵路或公路路網接軌。在長白山區域,因佈局較早,它一度還是國內唯一擁有專運鐵路線的賣水公司。長春春鐵物流集團在當地的分公司長期爲這個大客戶提供“門到站”規格的貨運服務。

2018年年底,農夫山泉長白山區域的工廠針對短途經銷商曾嘗試改用公路直髮,令鐵路運輸的貨源一下子少了50%以上。爲了留住客戶,當地鐵路物流公司開發了“鐵汽聯運”的物流總包服務方案,增加了“站到門”的後端配送服務,並採用量價捆綁,這才重新提升了農夫山泉對鐵路貨運的使用率。

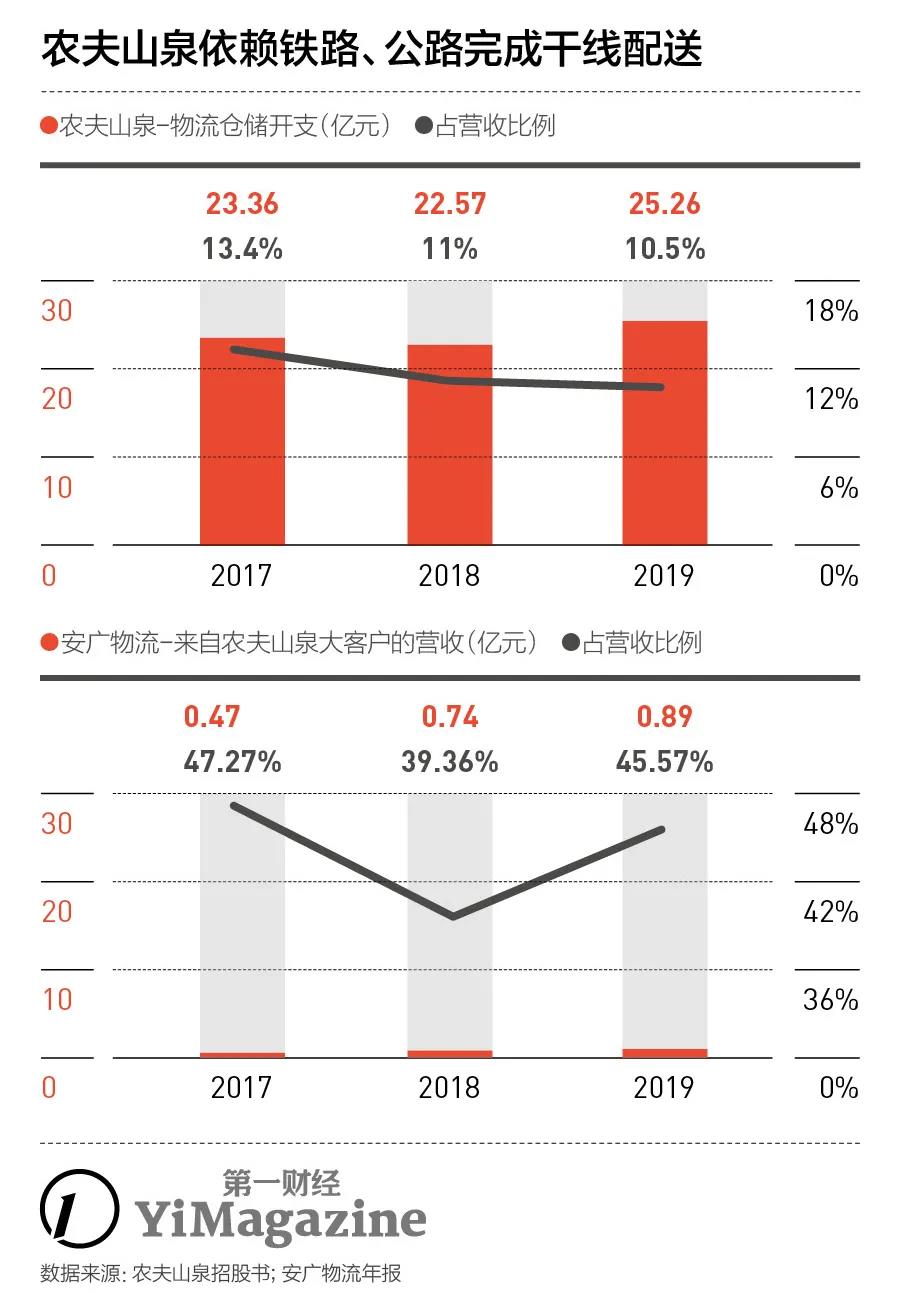

鐵路物流服務商、新三板上市公司“安廣物流”,主要服務於長白山地區開發飲用水資源的各大知名水廠,農夫山泉一直位列其前五大客戶名單中,相關收入對安廣物流這家小公司的整體營收貢獻在40%上下。

靠着與這些隱形送水人的密切合作,據招股書顯示,農夫山泉在物流倉儲方面的開支,過去3年間在公司總營收中的佔比持續下降,2019年的比例爲10.5%,支出額25.26億元。

經銷商等合作伙伴的介入,也在幫助農夫山泉共擔營銷成本。

2016年起,農夫山泉效仿全球快消品集團億滋國際,分區域推進“大經銷商”制度改革,放棄對“夫妻店”型小經銷商的把控,不僅將銷售指標全部下放至一級經銷商完成,還將廠家銷售人員也納入經銷商編制,由經銷商發放工資。

農夫山泉一邊“放權”,一邊又向其經銷商網絡輸出名爲“農夫合作伙伴系統”(Nongfu Cooperative Partner System,簡稱NCP)的數字化系統,爲從嚴管理銷售人員又上了一道“保險”。經銷商體系的一線銷售人員都要配備這一NCP系統,負責將終端門店的陳列情況、銷售設備、促銷費用、存貨週轉率等日常數據直傳至品牌總部。所以,經銷商實際只是農夫山泉在物流和銷售環節的執行者。

招股書顯示,2017年是農夫山泉與經銷商解約的高峯期,當年年初與農夫山泉合作的經銷商中,30%以上選擇在當年終止合約。

2020年年初,農夫山泉爲提高產品流通速度,還將全線飲料產品的保質期改短了3至12個月。經銷商的正常銷售週期基本可以覆蓋新的保質期要求,但需要經銷商加急處理的庫存,自此又多了不少。

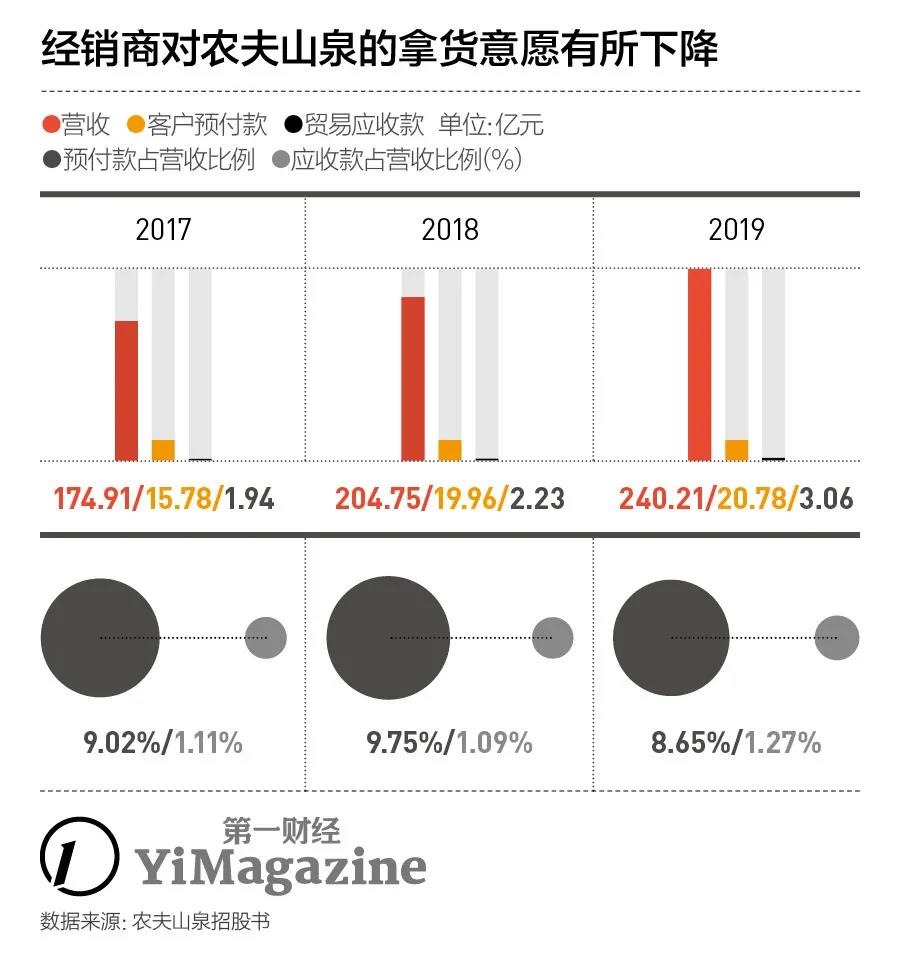

對於經銷商,農夫山泉採取“先款後貨”的交易方式,所以從其“客戶預付款”,以及“貿易應收款”這兩個財務指標的變化,即可一窺經銷商與農夫山泉的合作關係。過去3年內,農夫山泉的“客戶預付款”都遠超公司淨利規模,說明其賬面現金充裕;但在2019年,客戶預付款佔營收的比例下降了超過1%,貿易應收款相對於營收的比例又有小幅上升,部分體現出了經銷商對農夫山泉的拿貨意願有所下降。

這可能與農夫山泉這些年弄出的大量算不上剛需的“新產品”有關。

小市場裏的大生意

中國的瓶裝水行業,基本遵循了從業者對市場前景的預期——歐睿諮詢的統計數據顯示,在“涼白開”仍是國民飲水主流的中國市場,瓶裝水銷售規模已由2013年的1069.2億元增長至2018年的1830.9億元,年均複合增長率高達11.8%,確實實現了高速增長。

在整個“軟飲料”市場,再也沒有另一塊像瓶裝水這麼確定的生意了。碳酸飲料、茶飲料、含果汁飲料、功能飲料不僅在市場規模上比瓶裝水要小很多,且在各自垂直領域都經歷過不止一輪的品牌混戰。即使有品牌在廝殺之後建立了一定的市場集中度,消費者也總是對那些新上市的創新品牌充滿好奇。

以果汁爲例,貝恩諮詢發佈的《2019中國購物者報告》顯示,在2016年至2018年間,果汁領域的前20名品牌對全品類銷售額增長的貢獻率是-6%,而小品牌、新品牌的貢獻率是7%。果汁也是這份報告所列26個快消品類中,少數呈現這類現象的品類之一。

農夫山泉也曾在果汁飲料、功能飲料和茶飲料這些小衆市場中以“創新者”的面目出現在零售渠道的貨架上。

2003年推出的“農夫果園”,是中國市場首次出現“混合果蔬汁”產品,儘管該思路頗有日本果蔬汁行業巨頭可果美(Kagome)的影子。

2004年,農夫山泉推出功能飲料“尖叫”時,國內對這類產品的認知,還是強目的性的紅牛和一些區域性熱銷品牌——三得利、佳得樂。

以無糖爲賣點的“東方樹葉”在2011年被推出時,中國茶飲料市場還處在以統一冰紅茶、康師傅綠茶爲代表的顯着的“含糖期”,直到2018年前後無糖才逐漸成爲茶飲市場的主流口味。

從農夫果園的早期廣告片到“尖叫”的瓶體設計,再到東方樹葉的標籤革新……農夫山泉的講故事能力,更充分地展現在它圍繞這些小市場推新品的過程中。

儘管如此,農夫山泉依然擺脫不掉在各個細分市場與其他品牌的纏鬥。好在它能利用身爲大公司的優勢——在市場充分成長之前,可以憑藉持續投入和深厚的渠道功力,給予新產品較多的時間去做迭代,同時在產業鏈上游尋找機會。

在農夫山泉除了飲用水之外重點耕耘的另一大業務——果汁領域,農夫果園最初的產品主打“果蔬混和”,蔬菜比例較高,而市場對此接受度不高。果汁市場與健康理念一直有較強綁定,上游向下遊的銷售以鮮果形式爲主。但過去果汁成品長期只能在毛利率和口感之間二選一,規模較大的品牌往往選擇前者——或者降低飲料中果汁的濃度,或者針對高濃度果汁產品採用“濃縮還原”這種可降低成本的工藝技術。

農夫山泉的純果汁產品線“17.5°”於2015年年底推出,一開始就選擇了行業最高標準、最大投入的NFC(Not From Concentrate,非濃縮還原)模式,農園、產線全部自營。NFC本來只屬於純果汁產品中的一個更小的市場:受保鮮期和冷鏈運輸成本的影響,定價只能匹配到消費能力很高的頂端客戶,所以整體規模一直不大、增長溫和。但農夫山泉的“17.5°”剛好強調常溫和平價,雖有技術爭議,但直接擊破了NFC市場此前的鐵律。

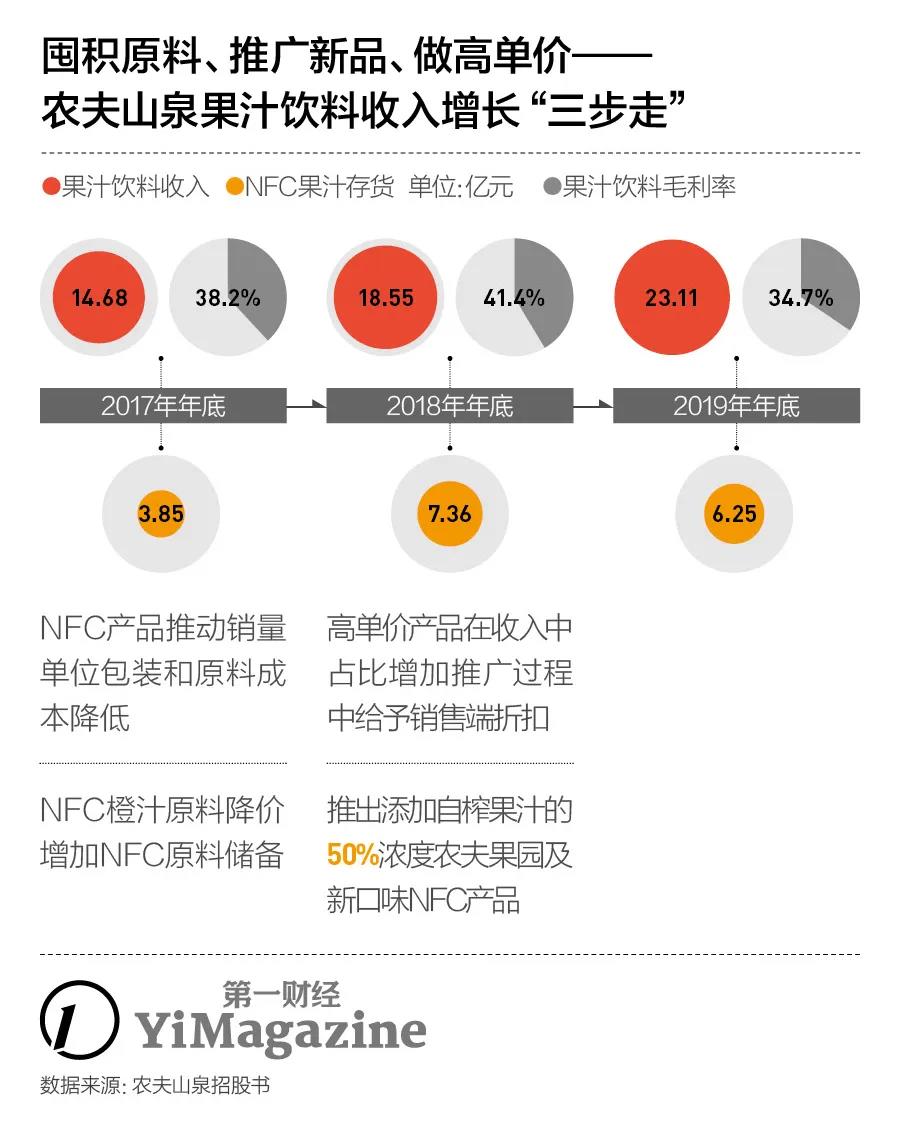

事實上,農夫山泉從來沒有糾結於“只做NFC”這一件事。它對果汁飲料的佈局貫穿高、中、低各個濃度產品線,從而帶動其在產品研發和上游供應鏈的積累。招股書披露,農夫山泉在2018年趁進口水果價格下降,戰略性囤積了相當數量的NFC果汁原料,使公司這一品類的存貨價值接近翻倍。

2019年年中,已有16年曆史的“農夫果園”產品線突然翻新,從果蔬汁變成更爲明確的果汁主導,正是利用了公司的原料儲備,將果汁濃度提升至50%。伴隨這一輪新品上市,農夫山泉對其輕微提價,同時給予銷售端折扣優惠,最終推動當年果汁飲料品類出現24.6%的收入增長。

相比之前的“超前瞻佈局”,農夫山泉針對果汁市場的數年迭代運營則顯得精細耐心,幫助它獲得不錯的市場接受度。

當然,這種試水也有一定代價——在強化純果汁業務後,農夫山泉果汁飲品的毛利率迅速下降,2018年突擊儲備的存貨消化起來也比較困難。只有在非主業市場,將銷售額和品牌力作爲首要提升目標,不須過分擔心利潤率——滿足這些前提條件後,這樣的嘗試纔有意義。

在農夫山泉正式向港交所交表之前,想要窺視這家公司的業績數據,只能透過早前已在A股科創板上市的萬泰生物。萬泰生物與農夫山泉同屬鍾創辦的“養生堂”旗下,只不過一個是其發家致富的主業,一個則是風險不小的前沿投資。

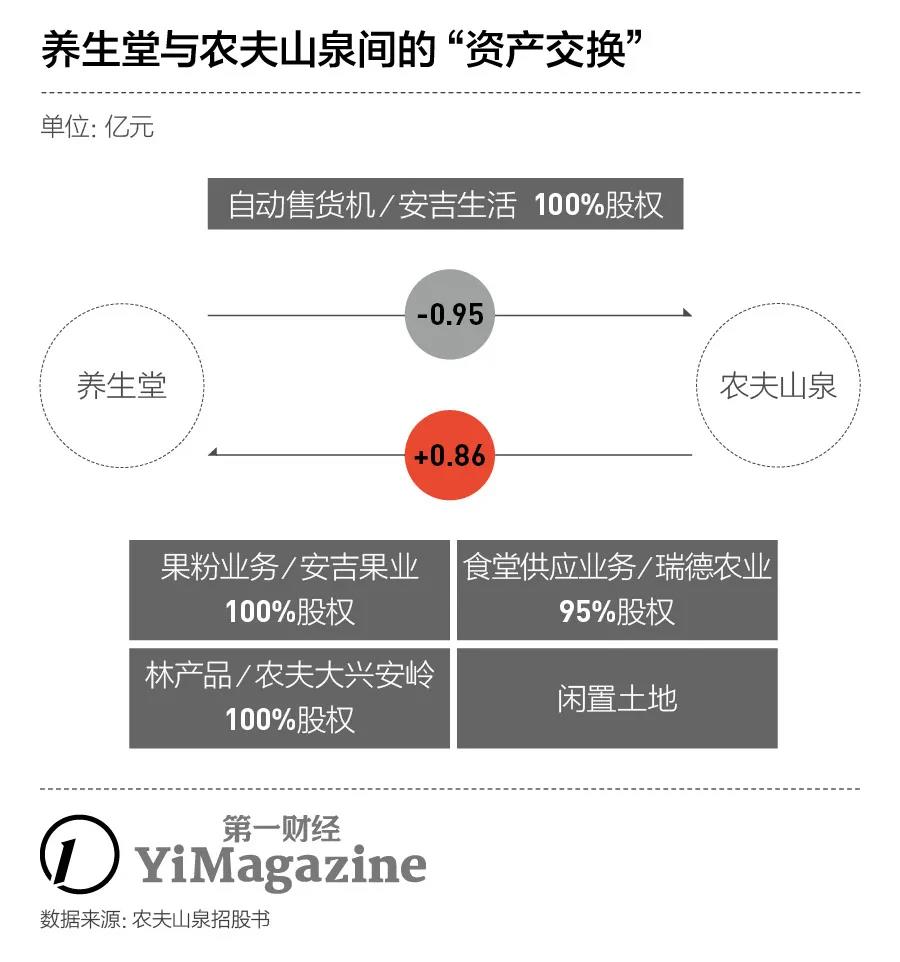

農夫山泉在招股書中也披露了與母公司的一些交易。比如,它以近1億元的價格,從養生堂手中買下了自動售貨機業務的全部股權。裝入上市公司後,自動售貨機作爲銷售渠道和品牌廣告位合一的產品,很可能會和此前的冰櫃一樣,成爲農夫山泉下一輪重點佈局的終端零售設施。

同時,農夫山泉也將一些邊緣業務從上市公司剝離出來,包括一家對價僅爲1元的東北農業公司,這是農夫山泉少數幾個沒能講好“從產地到消費者”故事的新品類嘗試之一。

在將萬泰生物和農夫山泉這兩塊最優質的資產先後送上市後,養生堂“大健康控股公司”的形象也已初步樹立。一旦這兩家公司的價值在公開市場獲得認可,對養生堂而言就是莫大的成功。至於朵爾、龜鱉丸等爭議較大的保健品業務,不上市也罷。

畢竟,此刻市場最注意傾聽的,還是農夫山泉這位“賣水者”所說的話,而且它看起來還像是一個誠實的人。

(來源:第一財經)

简体中文

简体中文