離上市還有11天,快手在香港聯交所發佈全球發售公告,正式開啓香港公開招股。據媒體報道,從1月26日10點半申購正式開始,到下午14時,綜合多間券商數據,快手公開發售部分,孖展認購錄得747億港元,並超額認購70.1倍。快手國際配售部分提前錄得足額認購,提早於今日下午5時截飛。

資本市場對於快手的熱情已經溢於言表。根據快手公告,招股價最高發售價爲115港元,每手100股,以此計算,每手入場費約11616港元,募資約爲420億港元,總市值達到609億美元。

而在正式申購之前,快手兩天前還再一次更新了招股書,更新數據與其2020年前9個月的成績相比並不那麼喜人,但是資本市場上對於“短視頻第一股”的期待卻越來越大。

1月24日快手更新了至2020年11月30日止11個月的財務資料。數據顯示,2020年前11個月,快手的總營收達到525億元,毛利達到209億元,毛利率爲39.9%,而這其中,快手的經營虧損擴大至94億元(2020年前9個月快手虧損爲72.44億元)。

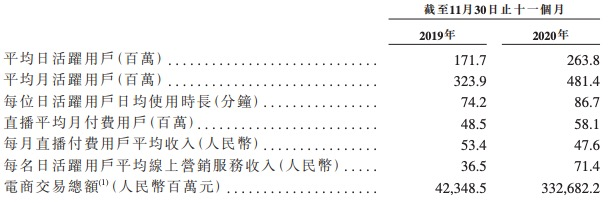

而與虧損擴大一起的,還有快手用戶月活與日活增速放緩甚至下滑的情況。2020年前9個月,快手APP和小程序整體用戶日活與月活分別達到3.05億和7.69億,而這其中,快手APP的用戶日活與月活分別達到2.624億和4.829億。

1月24日快手更新了財務資料

2020年前11個月,快手APP的快手日活和月活數據爲2.63億、4.81億。這意味着快手9月發佈招股書之後的三個月裏,日活只出現了微幅增長,而月活則出現了輕微的下滑。

在更新的招股書上,快手強調,由於持續投資生態系統,因此預計在不久的將來銷售及營銷開支和研發開支絕對金額會不斷增加,因此無法保證在不久的將來會盈利。同時,快手還增加了一個附件,表示,用戶虛擬打賞消費限額最終可能對快手的虛擬打賞收入及經營業績造成負面影響。

顯然,更新的資料數據對於快手而言並不是什麼好消息,但是這顯然絲毫沒有妨礙快手在資本市場的熱度。

直播、電商,快手的護城河與危機

目前短視頻行業中,短視頻的主要變現路徑分爲三大板塊,直播打賞、廣告與電商。而快手和抖音作爲國內短視頻平臺的領跑者,有着不盡相同的營收路徑。一直以來,抖音以廣告業務爲主要營收業務,而快手營收的核心業務是直播,隨着直播電商的崛起,電商收入在兩家的營收比例中逐漸增加。

而縱觀招股書與2020年快手的發展態勢,這兩大“淘金地”裏既有輝煌的前程,也有隱藏的危機。

據瞭解,2017年-2019年,快手的直播收入在總營收中佔比一直超過了80%。2017-2019年,快手直播打賞業務收入分別達到79億元、186億元、314億元,總收入佔比達到95.3%、91.7%、80.4%。2020年前9個月快手直播收入達到253億元,佔比下滑至62.16%。

近年來快手各項業務收入佔比

當時輿論市場就有人詬病,快手營收結構稍顯單一,過於依賴直播業務。即便快手近幾年直播營收佔比在逐漸下滑。兩次更新的招股書中,直播業務佔比維持在60%左右,而廣告業務和快手粉條(推廣付費工具)在內的線上營銷業務收入佔比在迅速增加。

有媒體報道,2020年上半年,用戶在快手應用上開展了近10億場直播活動,快手成爲“全球以虛擬禮物打賞流水及直播平均月付費用戶計最大的直播平臺”。

這次更新數據中,快手雖然並未具體透露直播業務的收入,但是仍舊給出了一些信息。這些信息透露出了護城河背後的隱憂。數據顯示,快手直播平均月付費用戶從去年4850萬增長至5810萬,但是每月直播付費用戶平均收入從去年53.4元降至47.6元。

而另一方面,監管層對於直播市場的調控在進一步收緊。2020年11月12日,國家廣播電視總局所下發的《關於加強網絡秀場直播和電商直播管理的通知》,通知列明網絡秀場直播或電商直播平臺的登記規定及直播業務有關實名登記、用戶虛擬打賞消費限額、未成年用戶虛擬打賞限制、直播審覈人員資格、內容標籤及其他方面的規定。

這對於快手直播收入會有多少影響不得而知,但是上傳下達,監管審查的變化對於整個直播市場都將產生不小的影響。

就快手直播收入業務而言,快手的直播能夠成爲公司營收的核心,背後的原因是由於快手獨特的社區屬性,用戶與主播之間有打賞、賣貨之外的情感羈絆。此前B站董事長陳睿評價快手與抖音的直播業務,“頭條系的產品就是大力出奇跡,但這類產品只有規模效應,沒有網絡效應,爲什麼快手直播的收入比抖音高那麼多?因爲快手用戶和作者之間是有情感連接的。”

而依靠平臺社區與情感鏈接建築起來的商業鏈條,一方面比單純的流量變現、用戶消費有更強的黏性,情緒共鳴刺激着情緒共鳴,但另一方面,情感羈絆也是有天花板的,甚至用戶對平臺強烈的情感映照還有可能出現反噬情況。

快手的直播打賞收入與電商收入背後都有着強烈的用戶情感印記,老鐵們一支穿雲箭千軍萬馬來相見,給喜歡的主播打賞,聚集在直播前刷銷量,用主播的私域流量價值比平臺共域流量更加明顯。而這意味着,主播一旦受到影響,會直接影響到平臺。

快手頭部主播辛巴下半年陷入即食燕窩的造假風波

2020年上半年快手頭部主播辛巴與散打哥鬧得不可開交,雙雙停播,下半年辛巴陷入即食燕窩的造假風波,主播形象受損,連帶着辛巴家族一系列主播收到衝擊。頭部主播個人問題影響整個平臺的主播體系,這對快手直播的波及也比想象中更大。

快手搶跑成功,依然面臨字節“狙擊”

而除了營收結構上的問題,快手用戶情況的變化也公衆的注意力再次聚焦到短視頻領域的“快抖之爭”上。

作爲國內短視頻行業的“兩強”之一,快手成功登陸資本場,一方面讓公衆意識到短視頻平臺已經在國內資本市場佔據一席之地,此後或許會有更多的平臺開啓資本之路;另一方面,在快手與抖音的“軍備競賽”裏,快手比抖音更快一步完成了IPO,而這或許會引起短視頻產業格局的變化。

在上市之前,快手的商業資本佈局與抖音相比,一直給人一種“慢一步”的刻板印象。相比抖音憑藉流量優勢通過廣告變現迅速凸顯短視頻的商業價值,並通過TikTok在海外市場掀起短視頻熱潮,注重用戶黏性與社區運營的快手,2019年才急踏步推進平臺商業變現,爭奪用戶市場。

這一年快手號召公司全員進入“戰鬥狀態”,先是定下“2020年春節之前,3億DAU”(又稱“K3戰役”)的目標,隨後上線快手極速版,主攻下沉市場,一連公佈“光合計劃”“百萬遊戲創作者扶持計劃”等構建平臺內容生態,引入直播公會和MCN,挖掘遊戲、動漫等垂類內容,而在商業化方面則將廣告收入目標上調至150億,發力發展電商直播。

快手戰鬥狀態開啓後,快手用戶增長速度與商業化進程在逐步提升。截至2020年6月30日,快手電商業務商品交易總額(GMV)達到人民幣1096億元,2020年前11個月快手電商GMV爲3326億元,此前媒體報道,快手電商2020年的GMV目標達到2500億元。

只是這個速度與抖音相比依然不佔優勢。商業變現方面,抖音電商GMV雖然沒有公佈具體數據,但是官方透露2020年1-11月,抖音電商總體GMV增長11倍。值得參考的是抖音的廣告收入,據路透社報道,字節跳動2020年在中國的廣告收入有望達到至少人民幣1800億元,而這其中抖音貢獻的收入達到了近60%。

用戶上而言,抖音官方數據顯示,截至2020年8月,抖音日活躍用戶突破6億,幾乎快手的兩倍。艾媒諮詢CEO張毅向觀察者網透露,根據最新調研,在各線城市,短視頻活躍用戶中,快手與抖音佔比分別爲1:9,快手錶現最好的也僅佔用戶的兩成。

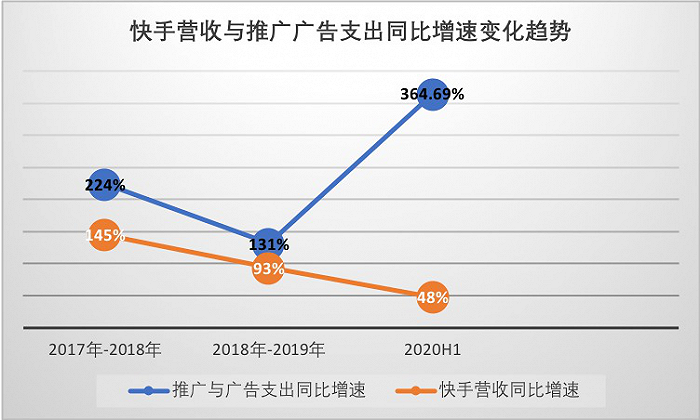

同時,快手的線上營銷業務雖然收入正在增加,但是廣告收入需要付出的成本也不低。數據顯示,2017年-2019年快手的推廣及廣告成本分別爲12.64億元、40.77億元、94.22億元,到2020年前9個月,該項成本攀升至191.03億元,同比增長超260%,佔總收入的47%。

快手營收與推廣廣告支出同比增速變化趨勢

而在“快抖之爭”之外,快手上市爲其它視頻平臺帶來的影響同樣值得觀察。國內市場上各派系視頻平臺層出不窮,字節系在抖音之外,提出了“中視頻”;B站作爲社區驅動的視頻平臺,直播板塊上的黏性與用戶活躍程度不亞於快手;騰訊系微信視頻號日日活用戶已經達到2億,還在大力發展直播業務;知乎、微博、小紅書等綜合內容社區平臺也陸續發力,電商與廣告變現在陸續佈局。

國內短視頻風口沒有過去,它甚至進化了,拓展了時長,融入了直播、電商,但還沒有人真正登上資本市場。這種情況下,快手比抖音更先一步完成上市,似乎有着微妙的戰略意義。這一定程度意味着快手將比抖音更先獲得資本市場的注意,收割第一波短視頻紅利,儲備更多彈藥,爲此後的市場競爭做好準備。而這是否將改變快手現在的處境,可能性比預想更多。

(來源:界面新聞)

简体中文

简体中文